À la recherche des millions de dollars manquants

Guide concernant l’utilisation des déclarations de revenus des sociétés extractives pour exiger des comptes des gouvernements et du secteur d’activité

Introduction

Les sociétés pétrolières, gazières et minières en Europe et au Canada divulguent désormais publiquement les paiements versés aux gouvernements, notamment les impôts, les redevances et les droits de licence.

Les sociétés doivent divulguer les paiements effectués dans chacun des pays où elles mènent leurs activités et produire une déclaration distincte des paiements effectués dans le cadre de chaque exploitation. L’Initiative pour la transparence dans les industries extractives (ITIE)1 exige maintenant que tous les pays participants déclarent de façon distincte les paiements versés dans la cadre de chaque exploitation.

Ces paiements s’élèvent à des centaines de milliards de dollars par an et représentent une source essentielle de recettes publiques, particulièrement dans les pays plus pauvres. Lorsque les données relatives aux paiements associés aux diverses exploitations sont accessibles au public, il est possible de demander aux gouvernements de rendre des comptes sur la collecte de ces paiements2.

Par ailleurs, les personnes vivant dans des pays riches en ressources souhaitent également savoir si les entreprises paient un juste montant d’impôt et si les paiements représentent une part équitable de la richesse provenant des ressources naturelles. La divulgation des données relatives aux paiements versés pour chaque exploitation offre de nouvelles possibilités afin de répondre à ces questions complexes.

Encadré 1: Trouver les rapports sur les paiements aux gouvernements

Les rapports des entreprises canadiennes sont publiés dans un site centralisé.

Pour les sociétés européennes, utilisez l’une des méthodes suivantes :

- Visitez le site resourceprojects.org (en anglais seulement).

- Faites une recherche sur Internet en indiquant le nom de l’entreprise et le syntagme « paiements aux gouvernements » entre guillemets.

- Visitez le site Web de l’entreprise pour y consulter les états financiers.

- Les rapports sur les paiements aux gouvernements figurent parfois dans le rapport annuel des sociétés ou sont publiés dans des documents distincts.

- Certaines entreprises inscrites au Royaume-Uni produisent leurs rapports auprès de Companies House Extractives Service.

Les rapports des pays qui ont mis en œuvre l’ITIE sont accessibles sur le site Web du Secrétariat de l’ITIE.

Lorsque des pertes éventuelles (ou des « drapeaux rouges ») sont repérées, il importe de comprendre qu’il s’agit du début du processus. Un examen plus approfondi sera nécessaire. Il faut s’assurer que toute revendication concernant des pertes de recettes soit étayée de preuves convaincantes.

Ce guide a été rédigé dans l’espoir que les

données sur les paiements aux gouvernements

seront soigneusement analysées, puis que vos conclusions seront fiables et

influentes.

Le guide s’articule autour d’un ensemble de dix tests, chacun visant à évaluer les données relatives aux paiements par rapport à d’autres sources d’information. Il indique les renseignements supplémentaires qui sont requis, ainsi que l’endroit où vous pourrez les trouver.

Nous présentons les tests en ordre croissant de complexité, soit en commençant par le plus simple. Les premiers tests nécessitent peu de renseignements supplémentaires et peuvent être exécutés en quelques heures.

Les derniers tests proposés nécessitent des données plus détaillées à l’échelle de l'exploitation et un niveau de compétences plus élevé.

Le volume important de données sur les paiements qui sont divulguées représente un défi. Des méthodologies claires pour utiliser les données, comme celles présentées dans ce guide, peuvent s’avérer utiles.

Les méthodes énoncées dans ce guide en sont toujours aux premières étapes de développement et de mise à l’essai. En misant sur celles-ci pour analyser la quantité croissante de données sur les paiements, nous espérons qu’elles seront révisées et améliorées, voire remplacées au cours du processus visant à accroître la responsabilisation en matière de production et de collecte des recettes du secteur extractif.

Encadré 2 : Quelles sociétés déclarent les paiements versés aux gouvernements?

Toute société pétrolière, gazière ou

minière qui est cotée à l’une des bourses de l’Union européenne (UE), du

Royaume-Uni, de la Norvège ou du Canada doit divulguer les paiements versés aux

gouvernements.

En Europe, les règles de transparence ne s’appliquent pas aux entreprises inscrites à des marchés non réglementés, comme l’Alternative Investment Market (AIM) du Royaume-Uni.

Les sociétés pétrolières, gazières ou minières privées qui sont inscrites à l’UE, au Royaume-Uni, en Norvège ou au Canada doivent déclarer les paiements aux gouvernements uniquement si elles répondent aux critères des « grandes » entreprises3.

Si vous éprouvez des difficultés à confirmer si une société doit déclarer ses paiements versés aux gouvernements, vous pouvez vérifier si celle-ci a publié un rapport sur les paiements aux gouvernements (voir Encadré 1 – Trouver les rapports sur les paiements aux gouvernements).

La plupart des sociétés pétrolières, gazières ou minières actives dans les pays membres de l’ITIE déclarent dans des rapports ITIE les paiements versés aux gouvernements. Pour consulter une liste des pays ayant mis en œuvre l’ITIE, cliquez ici.

Dans certains rapports ITIE, les paiements sont divulgués à l’échelle de la société. Cela signifie que, si une entreprise exploite plus d’un projet extractif dans un pays membre de l’ITIE, les données relatives aux paiements soient agrégées, compliquant ainsi l’analyse distincte de chacune des exploitations.

Cependant, si une entreprise exploite un seul projet extractif dans un pays membre de l’ITIE, les paiements correspondront à l’échelle de l’exploitation et seront beaucoup plus faciles à analyser.

À compter de 2018, tous les rapports ITIE doivent dévoiler les paiements aux gouvernements par exploitation.

Comment les gouvernements se trouvent-ils privés de recettes publiques?

Il existe trois raisons pour lesquelles les gouvernements ne reçoivent pas une part équitable des recettes issues du secteur extractif : (1) le gouvernement a conclu un mauvais marché; (2) la société a recours à des stratégies d’évitement fiscal abusives; (3) les représentants du gouvernement ne veillent pas au respect des règles. Parfois, ces trois raisons expliquent les pertes de recettes.

Les mauvais marchés peuvent découler de la corruption au sein du gouvernement; ils peuvent aussi être le résultat de l’inexpérience des négociateurs des gouvernements ou d’une décision délibérée d’offrir aux sociétés extractives des mesures d’incitation à l’investissement. Il est souvent difficile de renégocier de mauvais marchés, même lorsque les dispositions ont été exposées. Tout au moins, la pression exercée par l’opinion publique peut garantir que les mêmes erreurs ne soient pas répétées lors de futures négociations.

Dans les circonstances où un gouvernement conclut un marché avantageux, les recettes sont souvent perdues à cause de pratiques d’évitement fiscal des sociétés. Celles-ci réussissent à réduire leurs paiements fiscaux en misant sur la sous-déclaration des bénéfices de l’exploitation ou sur la surdéclaration des coûts de l’exploitation.

Les méthodologies présentées dans ce guide ne sauraient fournir des réponses absolues à la question de savoir si un gouvernement obtient une part équitable de la richesse provenant des ressources naturelles ou a été floué par une partie quelconque. Elles peuvent cependant contribuer à déterminer les écarts ou les « drapeaux rouges ». Dans le présent rapport, un drapeau rouge est défini comme un écart entre un paiement prévu et un paiement réel.

Les drapeaux rouges ne sont pas une indication en soi que les sociétés ne paient pas ce qu’elles doivent. Ils ne doivent pas être utilisés seuls pour appuyer des allégations publiques d’actes répréhensibles commis par une entreprise. Lorsque des drapeaux rouges sont repérés, il importe de garder à l’esprit que ces indications ne constituent que le début du processus.

Dans certains cas, une analyse plus approfondie fournira des explications raisonnables concernant le ou les écarts. Dans d’autres cas, des écarts inexpliqués doivent être analysés à l’aide d’une combinaison appropriée d’options, dont celles présentées dans l’Encadré 3.

Quoi qu’il en soit, il faut s’assurer que toute revendication concernant des pertes de revenus soit appuyée de preuves convaincantes.

Encadré 3 : Que faire si vous repérez un drapeau rouge?

Si votre

analyse détermine la présence d’un drapeau rouge, celui-ci ne signifie pas nécessairement

que l’entreprise ou le gouvernement a commis une faute. Un examen plus poussé

sera nécessaire pour réunir des éléments de preuve supplémentaires étayant

toute revendication de perte de recettes. Cet examen approfondi pourrait comprendre

les activités suivantes:

- une recherche approfondie concernant l’écart.

- l’envoi d’un courriel ou d’une lettre à l’entreprise et (ou) à l’organisme gouvernemental signalant vos constatations et demandant une explication.

- s’il s’agit d’un pays participant à l’ITIE, signaler de l’enjeu au Groupe multipartite de l’ITIE.

Si l’examen plus poussé ne fournit pas une explication satisfaisante, vous pouvez envisager :

- de demander à un politicien de soulever des questions concernant l’enjeu, par exemple au Parlement.

- d’exercer des pressions auprès d’organismes de surveillance officiels, comme les administrations fiscales et les agences de lutte contre la corruption, pour exiger des enquêtes.

- de contacter des journalistes pour promouvoir la couverture médiatique.

- de soulever l’enjeu auprès de dirigeants communautaires et de collaborer avec ceux-ci pour garantir la reddition de comptes.

- si la société est cotée en bourse, d’encourager les investisseurs de ladite société à poser des questions à la direction.

- de lutter pour des changements politiques, notamment la modification du régime fiscal relatif aux activités minières, pétrolières ou gazières, si votre analyse démontre qu’un changement est souhaitable.

Analyse des paiements aux gouvernements

Ce guide propose dix tests

distincts pouvant servir à l’analyse des données sur les paiements aux

gouvernements. Même si les tests sont différents, la méthodologie sous-jacente

est la même.

Dans chacun des cas, le test porte sur la relation entre les données sur les paiements aux gouvernements et les autres sources de données ou d’information. Les dix tests sont présentés ci-dessous, avec les renseignements supplémentaires qu’il faut recueillir pour chacun.

Description des tests et des renseignements connexes requis

Les tests vous aideront à déterminer si un paiement aurait dû être versé et, d'autant plus important, le montant que vous présumez que la société aurait dû verser. Par exemple :

-

Nous présumons que les paiements déclarés par une entreprise correspondent aux paiements reçus par le gouvernement.

-

Nous présumons qu’une exploitation qui génère des produits de base contribue au moins aux recettes publiques, par exemple en versant des redevances, et ce, dès le début de la production.

-

Nous présumons qu’une exploitation mature verse des impôts sur les bénéfices, comme l’impôt sur les bénéfices des sociétés ou des droits de production.

1. Formulation d’attentes concernant les données que vous comptez trouver.

2. Collecte de données en consultant les sources de données secondaires.

3. Exécution du test.

4. Découverte des écarts (« drapeaux rouges ») entre les paiements attendus et les paiements déclarés.

Données sur les paiements aux gouvernements

Le tableau suivant présente les principaux versements déclarés par les sociétés en vertu des règles de transparence concernant les paiements4. Il indique le moment où les paiements relatifs à une exploitation sont généralement versés (voir Phase du cycle d’exploitation ci-dessous). Le tableau précise également le champ d’application de l’impôt mentionné.

Évaluation des données sur les paiements aux gouvernements

Avant

d’analyser les données sur les paiements aux gouvernements, il importe de

définir clairement ce que contiennent exactement les rapports. Voici quelques

éléments clés qui devraient faire l’objet d’un examen.

Année de déclaration

Il est important de vérifier que le cycle de production des rapports concernant les données sur les paiements versés par l’entreprise correspond au cycle de toute autre source de données utilisée dans le cadre de votre analyse. Vous vous assurerez ainsi de comparer des éléments qui sont comparables. Par exemple, les données gouvernementales relatives aux prix des produits de base peuvent être établies selon une année civile qui est différente de l’année de déclaration stipulée dans le rapport de la société sur les paiements aux gouvernements.

Il faut également garder à l’esprit que les données de l’entreprise ne concordent pas forcément. À titre d’exemple, une société peut déclarer une production réalisée à la fin d’une année de déclaration, alors que la vente de cette production est déclarée uniquement lors de l’année de déclaration suivante.

Devise utilisée dans le rapport

Dans ce type de scénario, vérifiez le rapport de l’entreprise sur les paiements aux gouvernements afin de connaître le taux de change utilisé. Si le taux de change n’est pas indiqué, les données affecteront la fiabilité de votre analyse. Des solutions se présentent à vous, notamment la consultation des taux de change fournis par la Banque centrale ou par diverses plateformes en ligne, comme Oanda ou XE.com.5

Partenaires de l’exploitation

Pour

les exploitations auxquelles

plusieurs entités participent, il faut vérifier si les versements divulgués par

l’une des sociétés dans un rapport sur les paiements aux gouvernements

concernent l’exploitation

en entier ou uniquement la partie des paiements effectués par cette entreprise.

Par

exemple, il arrive qu’une société verse aux gouvernements des paiements au nom

des autres entités de

l’exploitation et déclare ensuite le montant global dans son rapport sur

les paiements aux gouvernements. Dans ce cas, le paiement concerne l’ensemble de l’exploitation.

Dans

d’autres situations, une société déclare seulement un pourcentage

(correspondant à sa part) d’un paiement relatif à une exploitation.

Les

rapports sur les paiements aux gouvernements comprennent souvent une section

expliquant les paiements pour l’ensemble de l’exploitation et les paiements correspondant à

la partie acquittée par la société (voir la section « Méthode de

présentation » des rapports sur les paiements aux gouvernements).

Par ailleurs, il est possible d’effectuer une recherche dans Google pour trouver des renseignements utiles sur les propriétaires de l’exploitation visée par votre analyse, par exemple en consultant une source gouvernementale, le site Web d’une société ou les médias spécialisés dans le secteur d’activité.

Les

informations publiées par les autres entités participant à l’exploitation

constituent une précieuse source de renseignements supplémentaires pour l’exploitation analysée.

Les paiements par projet et les paiements à l’échelle de l’entreprise

Certaines entreprises exploitent de multiples projets extractifs dans un même pays. Bien que les entreprises soient obligées de produire une déclaration distincte des paiements pour chacune des exploitations, certains paiements, comme les versements d’impôt sur les bénéfices des sociétés, peuvent concerner plusieurs exploitations. Dans ce cas, les paiements sont regroupés et déclarés à l’échelle de l’entreprise (ces paiements sont aussi désignés « à l’échelle de l’entité »).

Le

rapport de l’entreprise sur les paiements aux gouvernements doit préciser les

paiements par exploitation

et les paiements à l’échelle de l’entité.

Données supplémentaires

Les sources gouvernementales officielles et les rapports officiels produits par l’entreprise à l’intention de ses investisseurs fournissent les données les plus fiables et doivent être privilégiés. Par exemple, dans les pays mettant en œuvre l’ITIE, les rapports ITIE constituent souvent une bonne source de données supplémentaires. Les organismes publics publient couramment sur leur site Web des données utiles, parfois ventilées exploitation par exploitation6.

Quant aux sociétés cotées en bourse, leurs rapports officiels destinés aux investisseurs, figurant dans les rapports annuels et (ou) techniques7 et dans les présentations aux investisseurs, constituent une source fiable de renseignements. Ces rapports sont parfois accessibles sur le site Web de la société ou du marché boursier pertinent (p. ex. SEDAR au Canada ou EDGAR aux États-Unis) ou dans un agrégateur de recherche, comme Aleph d’OpenOil8.

Certaines entreprises privées publient des rapports annuels et d’autres renseignements utiles dans leur site Web. De plus, elles doivent parfois déposer des documents dans des registres des sociétés nationaux, comme ceux de la Companies House au Royaume-Uni, du Kamer van Koophandel des Pays-Bas ou du Registre de Commerce et des Sociétés du Luxembourg9.

Certaines sociétés pétrolières ou minières publiques fournissent des données utiles pour chacune des exploitations10.

Les comptes rendus des médias et du secteur d’activité représentent une autre source lorsque des données officielles ne sont pas accessibles.

Modalités fiscales

Il est essentiel de comprendre les modalités

fiscales s’appliquant à une

exploitation particulière pour exécuter plusieurs des tests présentés

dans le présent guide. Il importe de repérer les modalités fiscales qui

encadrent l’exploitation

particulière sur laquelle porte votre analyse.

Dans certains pays, les modalités fiscales applicables aux exploitations minières et pétrolières sont énoncées dans les lois et les règlements nationaux. Comme la législation et les réglementations appartiennent généralement au domaine public, il est facile de les consulter11.

Cependant, plusieurs pays énoncent les modalités

fiscales visant les exploitations

minières et pétrolières dans les contrats associés à chacune des exploitations

(ce type de contrats est parfois appelé « accord avec gouvernement hôte »).

Dans certains cas, les contrats relatifs à une exploitation particulière sont accessibles au public sur des sites Web gouvernementaux (p. ex. le site d’un ministère ou de l’ITIE12). Il est possible de consulter plusieurs de ces contrats sur le site Web suivant : resourcecontracts.org. Toutefois, les contrats de nombreuses exploitations demeurent secrets.

Lorsque la version intégrale des contrats ne fait pas partie du domaine public, il est généralement possible de consulter un résumé des principales modalités fiscales. Les gouvernements fournissent à l’occasion un aperçu des modalités fiscales particulières d’une exploitation dans les documents officiels (c.-à-d. dans les publications du ministère concerné ou les rapports ITIE). Des bailleurs de fonds, comme le Fonds monétaire international (FMI) et la Banque mondiale, publient parfois des analyses fournissant des renseignements sur les modalités fiscales13.

Les déclarations d’une société comprennent parfois un sommaire des modalités fiscales particulières d’une exploitation. Pour toute entreprise cotée en bourse, il faut d’abord chercher les rapports techniques ou « de personnes compétentes », ainsi que le prospectus de l’entreprise ou le premier appel public à l’épargne, correspondant à l’inscription initiale de la société.

Les présentations aux investisseurs, accessibles à partir du site Web d’une entreprise, peuvent contenir des renseignements sur les modalités fiscales, mais ces informations sont souvent incomplètes.

Dans les secteurs pétrolier et gazier, il arrive fréquemment que les gouvernements publient des contrats types définissant le cadre général d’une entente. Ces contrats types s’avèrent utiles pour déterminer les catégories d’instruments fiscaux devant s’appliquer à une exploitation, mais les dispositions précises sont habituellement négociables et laissées en blanc.

Lorsque des sources plus fiables ne sont pas accessibles, il est peut-être nécessaire de consulter les sommaires des régimes fiscaux nationaux visant les exploitations minières et pétrolières, qui sont publiés par des cabinets comptables internationaux14. Toutefois, on constate couramment que les modalités propres à une exploitation diffèrent largement des dispositions énoncées dans ces sommaires.

Données sur les revenus

Il est possible de comparer les données publiées dans le rapport d’une entreprise sur les paiements aux gouvernements avec d’autres sources de données sur les revenus concernant le même exercice. Par exemple, on peut comparer les paiements effectués par une entreprise avec les paiements reçus par le gouvernement pour en vérifier la concordance.

Les rapports ITIE constituent une source de données secondaire incontournable. Cependant, en raison du calendrier de publication de l’ITIE, les données dans ces rapports présentent souvent deux ans ou plus de retard.

Les déclarations officielles des gouvernements et les déclarations volontaires des sociétés sont d’autres sources possibles de données sur les revenus15. Les partenaires de coentreprise produisant des déclarations relatives à la même exploitation fournissent aussi une source de données sur les revenus.

Finalement, il est également possible de comparer les données des plus récents rapports sur les paiements aux gouvernements avec les données sur les revenus des années antérieures afin d’évaluer les tendances.

Production, ventes et coûts

Les tests approfondis présentés dans ce guide nécessitent des données par exploitation plus détaillées. Pour plusieurs de ces tests, il importe de déterminer les bénéfices globaux de l’exploitation ou d’être en mesure de les estimer en multipliant le volume de production par le prix de vente du produit de base concerné.

Les tests concernant le paiement des impôts sur les bénéfices, comme l’impôt sur les bénéfices des sociétés, exigent aussi des estimations raisonnables des coûts de l’exploitation antérieurs et actuels.

La disponibilité des données par exploitation correspondant à la production, aux ventes et aux coûts varie largement. En outre, certains gouvernements publient des données par exploitation concernant les volumes de production et les prix de vente dans des rapports ITIE ou sur le site Web des ministères concernés.

Les sociétés fournissent parfois ces renseignements. Les données de meilleure qualité proviennent de plus petites sociétés cotées en bourse qui exploitent un seul ou un nombre restreint de projets d’extraction.

Les sociétés extractives de grande envergure publient généralement des données agrégées. Toutefois, elles divulguent dans certains cas des données par exploitation utiles, par exemple dans leurs rapports annuels ou sur leur site Web.

En ce qui concerne les sociétés cotées en bourse, les déclarations de société16 constituent habituellement la meilleure source de données sur la production, les ventes et les coûts. Les analyses du point de vue de l’investisseur et les documents destinés aux investisseurs sont également des sources d’information.

Les autres entreprises participant à l’exploitation visée par votre analyse (les « partenaires de coentreprise »), y compris les sociétés publiques détenant une participation dans l’exploitation, peuvent également constituer de précieuses sources de données par exploitation.

Il arrive parfois que ces entreprises produisent un rapport pour l’ensemble de l’exploitation. Dans d’autres cas, un partenaire de l’exploitation déclare les données proportionnellement à ses actions participatives.

Par exemple, si une société détient 50 % des parts d’une exploitation, elle peut déclarer 50 % du volume de production de cette exploitation. Dans ce scénario, il est possible d’extrapoler les données en tenant compte de la participation de la société.

Encadré 4 : Analyse des rapports financiers des sociétés

Les rapports financiers des sociétés contiennent parfois des données par exploitation. Cependant, ces données sont parfois difficilement comparables, car, dans la plupart des pays, l’impôt est acquitté selon la « comptabilité fondée sur les flux de trésorerie » et les rapports financiers de la plupart des sociétés sont établis en fonction de la « méthode de la comptabilité d’exercice ».

Aux fins de la comptabilité fondée sur les flux de trésorerie, les événements sont consignés à la date du mouvement de trésorerie. Dans la méthode de la comptabilité d’exercice, la transaction est comptabilisée lors de la conclusion d’une vente ou lorsqu’une dépense est engagée, même si le mouvement de caisse n’a pas encore eu lieu. Cette différence peut entraîner des écarts importants entre les déclarations à la fin de l’exercice.

Il faut également tenir compte d’autres distinctions déterminantes entre la comptabilité fiscale et la comptabilité générale. Par exemple, les obligations fiscales déclarées dans les états financiers correspondent rarement au montant d’impôts réellement payé, puisqu’elles comprennent les obligations fiscales futures (impôts reportés). Les investissements en immobilisations font souvent l’objet de réclamations (pour amortissement) à des taux qui sont différents dans les rapports financiers et dans les avis de cotisation. Par ailleurs, les données opérationnelles, dont les bénéfices de l’exploitation, englobent couramment des sources de revenus autres que ceux de la vente de produits de base (p. ex. les intérêts créditeurs).

Phase du cycle de vie de l’exploitation

Il

est souvent important de connaître la phase en cours de l’exploitation analysée, dans le

contexte de son cycle de vie global. Cette information est fondamentale,

puisque certains paiements considérables, dont les versements d’impôt sur les

bénéfices des sociétés et les droits de production, sont effectués uniquement

lorsque l’exploitation

parvient à une phase de production mature. En revanche, d’autres frais et

impôts s’appliquent tout au long du cycle de vie de l’exploitation.

Les

sites Web des entreprises et les rapports des médias couvrant le secteur

sont souvent utiles pour déterminer la phase du cycle de vie de l’exploitation.

Le rapport d’une entreprise sur les paiements aux gouvernements peut fournir de bonnes indications, car l’inclusion de versements de redevances ou droits de production signifie que l’exploitation a atteint la phase de production.

Les exploitations pétrolières, gazières et minières suivent un schéma similaire, décrit ci-dessous.

La phase d’exploration concerne la recherche de ressources. À l’exception de certains frais, la société effectue peu de paiements aux gouvernements à ce stade, mais peut verser des primes à la signature ou de l’impôt sur les gains en capital.

La phase de développement englobe la construction des infrastructures en vue d’exploiter les ressources. Comme il n’existe aucune production, il est probable que peu de paiements soient versés au gouvernement à cette étape, à l’exception de frais.

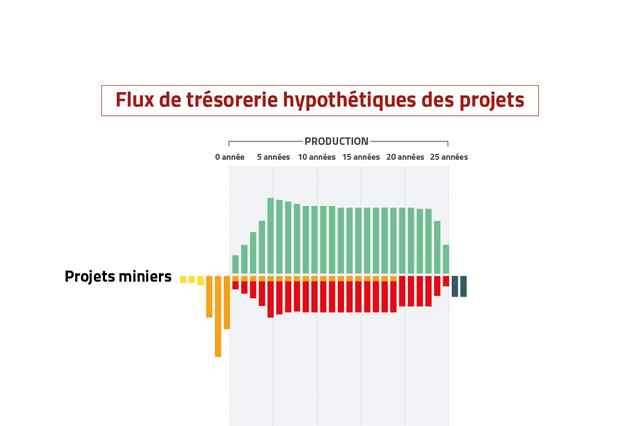

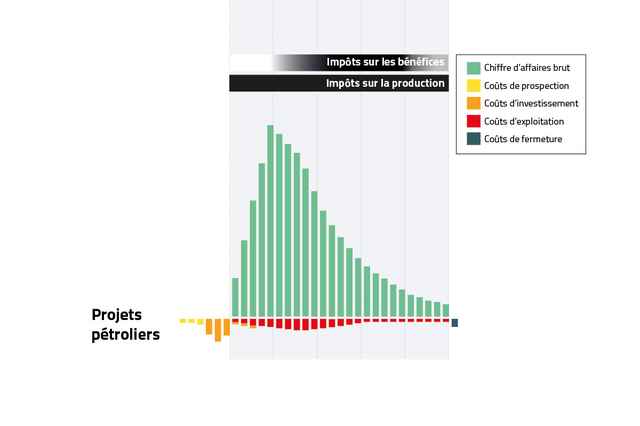

La phase de démarrage de la production correspond souvent à l’augmentation des quantités de ressources produites. À ce stade, les sociétés versent généralement des paiements en fonction de la production (p. ex. sous la forme de redevances), mais il est possible qu’elles n’effectuent aucun paiement relatif aux bénéfices (c.-à-d. au titre de l’impôt sur les bénéfices des sociétés ou sur les bénéfices tirés des ressources), puisqu’elles sont autorisées à consacrer les bénéfices dégagés par l’exploitation pour recouvrer leurs coûts d’investissement initiaux. Cette étape est habituellement appelée « phase de recouvrement des coûts ».

Cependant, dans le cadre des systèmes de partage de la production, on peut s’attendre au versement de petites sommes correspondant à des droits de production en fonction des bénéfices pendant la phase de démarrage de la production, s’il existe un « seuil fixé pour le recouvrement des coûts » (expliqué dans le Test 7, plus loin dans le texte).

Au cours de la phase de production mature, l’exploitation a atteint des niveaux de production élevés et les coûts d’investissement initiaux ont été recouvrés. Cette phase génère l’essentiel des recettes de l’État. L’ensemble des impôts et des taxes devraient représenter une importante source de recettes, à moins d’une chute vertigineuse des prix des produits de base ou de nouveaux investissements importants visant l’exploitation.

La phase de fermeture commence lorsque les ressources sont épuisées ou dès que l’extraction n’est plus rentable.

Test 1 : Vérification que les types de paiements adéquats ont été effectués

Avant de commencer ce test, il est recommandé de déterminer les modalités fiscales s’appliquant à l’exploitation. Toutefois, il est possible de réaliser ce test s’il vous apparaît clairement qu’un paiement aurait dû être effectué.

Voici deux exemples : vous analysez une exploitation dont la

phase de production est amorcée et celle-ci devrait être associée au versement de redevances; un

contrat a été signé et une prime à la signature est exigible.

Attentes

-

La société doit déclarer les paiements aux gouvernements pour tout types de paiements applicables à l’exploitation

-

Toute exploitation atteignant le seuil de déclaration minimal17 doit déclarer divers paiements, y compris des impôts sur la superficie ou des droits de licence annuels.

-

Toutes les exploitations engendrant une production doivent déclarer des redevances en fonction de la production lorsque ces redevances sont établies selon le volume de production ou la valeur marchande.

-

Les exploitations dont la production est mature devraient normalement déclarer des impôts sur les bénéfices.

Collecte de données supplémentaires

Exécution du test

1. Vérifiez le rapport de l’entreprise sur les paiements aux gouvernements afin de déterminer les types de paiements effectués.

2. Comparez ces données aux types de paiements applicables à l’exploitation.

Exemples

1. Glencore au Tchad

Dans son rapport 2015 sur les paiements aux gouvernements, Glencore a déclaré n’avoir versé aucune redevance pour l’exploitation pétrolière de Mangara et Badila, au Tchad. Cela semble anormal, puisque le contrat de l’exploitation accessible au public indique que Glencore doit payer des redevances fondées sur un pourcentage de la valeur marchande du pétrole18.

Il est évident que l’exploitation produisait du pétrole en 2015, puisque le rapport sur les paiements aux gouvernements de Glencore stipulait que la société avait versé de production au gouvernement. Le rapport annuel 2015 de la société confirmait également que la phase de production de l’exploitation était en cours19.

Action!

Global Witness a écrit à

Glencore pour demander des explications. Glencore a soutenu avoir versé des

redevances, mais a indiqué qu’elle avait comptabilisé celles-ci avec les droits

de production dans son rapport sur les paiements aux gouvernements. La société

a par ailleurs affirmé que, à compter de 2016, elle déclarerait les redevances

de façon distincte20.

2. Weatherly International en Namibie

Dans son rapport 2015 sur les paiements aux gouvernements, Weatherly International a déclaré des versements de redevances touchant l’un de ses projets d’extraction de cuivre en Namibie, mais pas pour deux autres de ses exploitations dans ce pays, qui généraient une production pendant une partie de 201521.

Action!

Le Natural Resource Governance Institute (NRGI) a écrit à Weatherly pour demander des explications. La société a indiqué que, puisque la production avait cessé en 2015 pour les deux exploitations concernées, elle avait omis des redevances totalisant plus de 400 000 $. Weatherly a ultérieurement déposé une version modifiée de son rapport sur les paiements aux gouvernements, qui comprenait ces renseignements22.

3. African Petroleum en Sierra Leone

Dans son rapport 2014 sur les paiements aux gouvernements, African Petroleum a déclaré le paiement de frais totalisant plus de 900 000 $ pour un permis d’exploration en Sierra Leone23. Comme ces droits de licence sont imposés dès le début de la phase d’exploration et sont exigibles chaque année en Sierra Leone, on pourrait s’attendre au versement d’un autre paiement en 2015. Cependant, African Petroleum n’a déclaré aucun droit de licence dans son rapport 2015 sur les paiements aux gouvernements24.

Action !

Global Witness a écrit à African Petroleum pour demander des explications. Au moment de la rédaction du présent guide, la société n’avait donné aucune réponse à la demande. Les prochaines étapes consisteraient notamment à communiquer avec le ministère concerné pour savoir si la société a versé des droits de licence en 2015 et à signaler cet enjeu à l’ITIE en Sierra Leone.

Explications plausibles

Dans la plupart des cas, l’absence d’un type de paiements ne signifie pas nécessairement que le gouvernement est privé de ces recettes. Voici quelques raisons justifiant l’absence d’un paiement attendu:

-

Une erreur a été commise dans le rapport.

-

Le paiement a été versé de façon anticipée au cours de l’exercice précédent ou reporté à l’année suivante.

-

Il existe des exemptions fiscales particulières à l’exploitation, ce qui signifie qu’aucun paiement n’était exigé.

-

L’exploitation procède au recouvrement des coûts d’investissement ou les prix faibles ne permettent pas de rentabiliser les activités (p. ex. lorsqu’aucun impôt sur les bénéfices n’est déclaré).

Toutefois, il est possible que la société ne verse pas les paiements auxquels elle est assujettie.

Test 2 : Suivi des paiements à l’échelle de la communauté

Dans de nombreux pays, la loi exige qu’une partie des recettes provenant du pétrole, du gaz et des mines soit remise aux entités infranationales de la région où se déroulent les activités d’extraction.

Les entités infranationales englobent les communautés, municipalités et gouvernements provinciaux concernés. En règle générale, ces paiements sont affectés à des dépenses relatives à des projets de développement bénéficiant aux collectivités locales. Une étude du NRGI dresse une liste (non exhaustive) de plus de 30 pays qui mettent en œuvre de tels mécanismes de « partage des bénéfices25 » .

Il arrive souvent qu’une entité infranationale ait droit à un pourcentage des redevances ou des recettes publiques globales de l’exploitation.

Dès lors, dans bien des cas, il est facile de déterminer, en effectuant une simple multiplication, la somme qu’une exploitation devrait verser à une entité infranationale.

Dans les rapports sur les paiements aux gouvernements, les sociétés doivent indiquer l’entité gouvernementale recevant le paiement. Cette information vous permet d’effectuer le suivi des sommes versées par une société à la communauté et de confirmer que les collectivités touchées en bénéficient.

Dans certains scénarios, la société paie le gouvernement central, qui est responsable de transférer ensuite les fonds à l’entité infranationale. Autrement, la société verse les sommes directement à l’entité infranationale.

Quoi qu’il en soit, les rapports sur les paiements aux gouvernements peuvent faciliter la détermination du montant exigible légalement que les entités infranationales doivent recevoir de l’exploitation.

Attentes

-

Les versements aux entités infranationales doivent correspondre aux paiements déclarés par la société dans son rapport sur les paiements aux gouvernements, multipliés par le pourcentage adéquat.

Collecte de données supplémentaires

Exécution du test

1. Calculez le versement attendu destiné à l’entité infranationale en multipliant les paiements concernés par le pourcentage affecté à ladite entité.

2. Contactez les administrations publiques concernées pour confirmer que les sommes ont été payées et reçues.

Exemples

1. Banro en République démocratique du Congo

En République démocratique du

Congo (RDC), la législation régissant les activités minières exige que le

gouvernement central remette à la région où se déroule l’extraction minière un

pourcentage des redevances perçues.

Plus précisément, le gouvernement central doit verser 25 % et 15 % des redevances à la province et à la municipalité / ville où la mine est située, respectivement. Des recherches indiquent que le gouvernement de la RDC n’a pas transféré la somme totale des redevances dues aux provinces26.

Banro Corporation exploite la mine d’or de Twangiza dans la province de Sud-Kivu. Dans son rapport 2016 sur les paiements aux gouvernements, Banro a déclaré des versements de redevances totalisant 1 280 000 $CA pour la mine de Twangiza27. Une simple multiplication permet de calculer le montant des redevances que la mine de Twangiza aurait dû générer pour la province et la municipalité en 2016, soit la somme que le gouvernement central aurait dû transférer.

Action!

Global Witness a écrit à Banro afin de solliciter ses commentaires sur les transferts des redevances associées à la mine de Twangiza. Au moment de la rédaction du présent guide, la société n’avait pas répondu à la demande. Les prochaines étapes consisteraient à contacter les administrations centrales et infranationales afin de confirmer la réception de ces paiements et de surveiller que ces administrations dépensent les redevances minières en veillant à ce que les communautés locales en bénéficient.

2. Vedanta en Inde

En Inde, le district où la mine est située a légalement droit à 30 % des redevances28 .

Vedanta Resources exploite le projet d’extraction de minerai de fer de Codli, dans le district de Goa Sud. Dans son rapport 2015 sur les paiements aux gouvernements, Vedanta a déclaré des redevances totalisant 7,1 M$ pour la mine de Codli .

En multipliant cette somme par 30 %, on constate que le district de Goa Sud aurait dû recevoir 2,13 M$ provenant de la mine de Codli.

Action!

Global Witness a écrit à Vedanta afin de solliciter ses commentaires sur les transferts des redevances associées à la mine de Codli. Au moment de la rédaction du présent guide, la société n’avait pas répondu à la demande. Les prochaines étapes consisteraient à contacter les administrations infranationales afin de confirmer la réception de ce paiement et de surveiller que ces administrations dépensent les redevances minières en veillant à ce que les communautés locales en bénéficient.

3. Nordgold au Burkina Faso

Pour les pays où les sociétés extractives doivent verser un pourcentage de leur chiffre d’affaires (ou « produits d’exploitation bruts ») à des entités infranationales, il est possible de calculer le montant que ces sociétés doivent acquitter en consultant les rapports sur les paiements aux gouvernements.

Bien que la mesure n’ait pas encore été mise en œuvre, le Code minier du Burkina Faso exige que sociétés minières versent 1 % de leur chiffre d’affaires à un fonds de développement local30.

En 2016, Nordgold a déclaré des produits d’exploitation bruts de 139,7 M$ provenant de sa mine d’or de Taparko dans la province de Namatenga31. Dans cette situation particulière, le fonds de développement local n’est pas actif; autrement, Nordgold aurait été tenue de verser 1,39 M$ pour les produits tirés de la mine de Taparko.

Test 3 : Comparaison des paiements versés et reçus

À l’origine, la raison d’être de la transparence des revenus était de s'assurer que les paiements versés aux gouvernements ont effectivement été reçus par l’entité gouvernementale appropriée et n’ont pas été détournés vers des comptes privés. Ce test révèle comment la production de rapports obligatoires peut contribuer à la réalisation de cet objectif.

De simples comparaisons entre les sources de données sur les revenus permettent de déceler les écarts et peuvent favoriser le recouvrement de fonds. Ce fut le cas pour un écart de 88 M$ concernant la République démocratique du Congo32.

Alors que de plus en plus de paiements effectués par les sociétés sont divulgués en vertu de règles de déclaration obligatoire, les rentrées de fonds de l’État correspondantes ne font souvent l’objet d’aucun compte rendu public. Dans ce cas, il faut demander à l’organisme gouvernemental pertinent de fournir les données sur les paiements reçus.

Attentes

-

Les paiements effectués par une société devraient correspondre aux paiements reçus par le gouvernement.

-

Si deux entreprises ou plus déclarent des paiements relatifs à la même exploitation, les sommes versées devraient être proportionnelles à leur participation en capital respective dans le cadre de l’exploitation. Par exemple, lorsque deux entreprises déclarent des redevances associées à une exploitation dont elles détiennent une participation égale de 50 %, ces deux entreprises devraient déclarer des versements de redevances identiques. Il existe certaines exceptions, décrites dans la section « Explications plausibles » plus loin dans le texte.

Collecte de données supplémentaires

Exécution du test

Comparez les données des rapports sur les paiements aux gouvernements avec les données sur les recettes publiques correspondantes ou avec les données sur les paiements divulguées par différentes sociétés participant à la même exploitation, puis notez tout écart important.

Exemples

1. TOTAL en Angola

Dans son rapport 2015 sur les paiements aux gouvernements, la société pétrolière TOTAL a déclaré avoir versé au gouvernement angolais des droits de production pour le bloc 17 totalisant 1 535,2 M$ 33. Le gouvernement de l’Angola a indiqué avoir reçu des droits de production s’élevant à 3 729,6 M$ pour le bloc 1734 .

Comme TOTAL détient une participation de 40 % dans le bloc 17, on peut supposer que le paiement effectué par la société pétrolière correspondait à 40 % des recettes publiques.

Cependant, les calculs d’une ONG française ont révélé que le paiement versé par TOTAL n’équivalait pas à 40 % du montant divulgué par le gouvernement. Si tel était le cas, le gouvernement aurait reçu des droits de production associés au bloc 17 totalisant 3 837,9 M$, soit 108,4 M$ de plus que le montant déclaré par l’État35.

Dans sa réponse à l’analyse de l’ONG et dans ses échanges avec Global Witness, TOTAL indique avoir attesté des volumes de droits de production conformes au contrat de partage de production et déterminé ces volumes en fonction des prix réglementés qui sont régis et fournis par le gouvernement angolais, ce qui exclut toute possibilité de manipulation des prix36. TOTAL a confirmé qu’elle a utilisé, aux fins de son rapport 2015 sur les paiements aux gouvernements, les prix réglementés susmentionnés stipulés par le gouvernement de l’Angola. La société a toutefois refusé de divulguer le nombre de barils correspondant aux droits de production qu’elle a versés pour le bloc 17.

Action!

La prochaine étape de ce test devrait porter sur l’analyse approfondie des hypothèses relatives aux prix sur lesquelles se fondent les deux calculs.

2. TOTAL et Tullow en Ouganda

Bien que l’Ouganda ne fasse pas encore partie des pays producteurs de pétrole, les sociétés pétrolières internationales ont versé des sommes importantes au gouvernement. Il est possible de consulter les rapports sur les paiements aux gouvernements produits par les trois sociétés pétrolières présentes en Ouganda : TOTAL, Tullow Oil et CNOOC Limited.

La Public Finance Management Act (loi sur la gestion des finances publiques), adoptée en mars 2015, a créé un Fonds pétrolier, conçu pour recevoir toutes les recettes tirées du secteur pétrolier. Cette loi exige que le ministère concerné soumette des rapports au Parlement, notamment sur « la source de revenus pétroliers ».

Au moment de rédiger ces lignes, le gouvernement n’avait pas encore rendu des comptes au Parlement, mais la Banque de l’Ouganda déclare certains paiements reçus provenant des recettes pétrolières.

Malheureusement, le rapport de la Banque de l’Ouganda est établi en fonction d’un exercice fiscal qui est différent de l’année de déclaration des sociétés. En tenant compte de cette contrainte, on compare dans le tableau ci-dessous les paiements reçus déclarés par la Banque de l’Ouganda aux données divulguées en 2015 par Tullow et TOTAL relativement aux paiements versés.

Le tableau révèle que le gouvernement a omis de déclarer des paiements totalisant environ 14 M$ divulgués par Tullow et TOTAL. Cet écart pourrait s’expliquer par un transfert des paiements dans un compte de dépôt temporaire des recettes pétrolières, transaction réalisée par le gouvernement ougandais sans déclaration des montants reçus. Tullow a suggéré qu’il est possible que le gouvernement de l’Ouganda considère que certains des types de paiements énumérés dans le tableau ne font pas partie des recettes pétrolières (p. ex. la TVA, l’impôt retenu à la source, la sécurité sociale, etc.).

Action !

Outillée de ces données rapprochées, la société civile ougandaise a tenu davantage de débats approfondis et enrichissants avec les représentants gouvernementaux afin de demander une explication concernant l’écart37 , notamment en soulevant cette question au Parlement lors d’une présentation du Comité des comptes publics.

3. Production de rapports dans le cadre de coentreprises au Nigeria

Conne nous l’avons mentionné, lorsque plusieurs sociétés déclarent des paiements relatifs à la même exploitation, il est possible de comparer les montants afin de vérifier si les paiements sont proportionnels les uns par rapport aux autres. Si les paiements effectués par une société semblent inférieurs aux sommes attendues, cela pourrait justifier un examen plus approfondi.

En outre, si certaines entités participant à l’exploitation ne sont pas obligées de déclarer des paiements, il est possible d’estimer les sommes que ces entités auraient dû verser au gouvernement.

Les exploitations auxquelles participent de multiples entreprises

sont des « coentreprises » et ce type de structure est très répandu

dans les secteurs pétroliers, gaziers et miniers.

Le NRGI a analysé les rapports sur les paiements provenant de partenaires en coentreprise du champ pétrolifère d’Usan (OML 138) au Nigeria38. Le bloc OML 138 est exploité par TOTAL (20 %) avec des partenaires de l’exploitation : Chevron Corporation (30 %), ExxonMobil (30 %) et CNOOC Limited (20 %).

Dans leur rapport 2016 sur les paiements aux gouvernements, TOTAL et CNOOC ont respectivement déclaré des paiements relatifs au bloc OML 138.

Comme les deux sociétés détiennent une participation de 20 % dans le cadre de cette exploitation, on pourrait s’attendre à ce que leurs paiements soient identiques.

CNOOC déclare deux catégories de paiements distinctes, soit les redevances et les impôts. Cependant, TOTAL indique seulement un versement d’impôt et aucune redevance.

Les montants correspondant aux versements d’impôts et de redevances combinés de chaque entreprise sont presque identiques, ce qui laisse entendre que les écarts pourraient découler de la manière dont les sociétés préparent leur déclaration respective.

Lors d’échanges entre le NRGI et TOTAL, cette dernière a confirmé que les données relatives aux redevances et aux impôts sont agrégées et que ces paiements sont regroupés dans la catégorie des impôts.

Les deux autres partenaires de la coentreprise, ExxonMobil et Chevron, n’étaient pas tenus de déclarer des paiements en 2016. Cependant, on peut projeter les montants des paiements de ces partenaires selon les données divulguées par les deux autres sociétés.

Ces renseignements s’avèrent utiles pour l’analyse des paiements effectués par des entités qui ne sont pas tenues de déclarer les paiements aux gouvernements et pour déterminer les recettes publiques globales découlant d’une exploitation.

Les paiements attendus de chacun des partenaires sont calculés en fonction de la ventilation plus détaillée fournie par CNOOC et sont présentés dans le tableau ci-dessous (les paiements déclarés sont indiqués en caractères gras et les paiements estimés sont en italique).

Cette analyse dégage les paiements estimés des deux sociétés pétrolières américaines, qui ne sont pas tenues de déclarer les paiements aux gouvernements pour le bloc OML 138 (Exxon et Chevron). Elle laisse également penser que les recettes versées au gouvernement du Nigeria correspondant aux redevances et aux impôts tirés du bloc OML 138 devraient s’élever à environ 130 M$ globalement.

Action !

Les prochaines étapes consisteraient à vérifier si les recettes publiques correspondantes ont été publiées dans un rapport ITIE et, dans l’affirmative, si ces recettes concordent aux montants des paiements estimés. En l’absence de données ITIE, on peut demander à l’organisme gouvernemental concerné d’indiquer les paiements reçus. Dans le cadre d’une étape supplémentaire, on pourrait demander aux sociétés non tenues de produire des déclarations si les paiements estimés sont exacts.

Explications plausibles

Les expériences au sein de l’ITIE ont démontré qu’il existe parfois des motifs légitimes expliquant pourquoi les paiements déclarés par les sociétés ne concordent pas avec les déclarations de paiements reçus par les gouvernements39.

Les différentes méthodes comptables utilisées par les sociétés et les gouvernements justifient les écarts constatés lors de la comparaison des versements divulgués et des paiements reçus déclarés.

Par ailleurs, il faut exclure tout problème lié à la qualité des données avant de se concentrer sur d’autres explications, par exemple l’utilisation des fonds à mauvais escient, puisqu’il est possible que les sources de données soient inexactes, tout simplement.

Pour comparer les paiements effectués par des partenaires au sein d’une coentreprise, il importe aussi de noter que certains versements devraient être proportionnels aux actions participatives, mais que ce n’est pas le cas pour tous les paiements. Par exemple, les versements de redevances et droits de production sont généralement proportionnels, mais l’impôt sur les bénéfices des sociétés pourrait diverger en raison de déductions fiscales particulières à l’entreprise.

Test 4 : Confirmation des paiements uniques typquement à hauts risques

Les paiements uniques versés par les sociétés, comme les primes à la signature et l’impôt sur les gains en capital, sont particulièrement susceptibles d'être détournés de façon illégitime. Il en est ainsi puisqu’il s’agit de sommes très élevées, totalisant à l’occasion des centaines de millions de dollars. En outre, ces versements ne sont normalement pas intégrés dans les paiements officiels et les processus budgétaires40.

Il est donc particulièrement important de vérifier que les paiements uniques ont bel et bien été versés, qu’ils correspondent aux sommes reçues par le gouvernement, puis que les montants sont exacts et semblent équitables.

Dans certains cas, un rapport sur les paiements aux gouvernements fournit la première indication du domaine public qu’un paiement a été versé.

Attentes

-

Les paiements uniques ont été transférés au gouvernement et les versements déclarés correspondent aux paiements reçus par l’État.

-

Si le montant (d’une prime de production ou à la signature) était stipulé dans un contrat d’exploitation, le paiement déclaré devrait concorder avec ledit montant.

-

Quant aux versements d’impôt sur les gains en capital, la somme payée devrait correspondre aux gains réalisés multipliés par le taux d’imposition applicable.

Collecte de données supplémentaires

Exécution du test

1. Confirmez l’atteinte d’un jalon nécessitant le versement d’un paiement.

2. Examinez le rapport sur les paiements aux gouvernements pour confirmer que les versements ont été faits, ainsi que les montants de ceux-ci. Veuillez noter que les primes sont constatées de manière distincte, tandis que les versements d’impôt sur les gains en capital sont regroupés dans la catégorie fiscale générale41 .

3. Effectuez le rapprochement des paiements déclarés par la société avec les paiements reçus par le gouvernement.

Un test plus approfondi consisterait à recalculer l’évaluation de l’impôt sur les gains en capital en fonction du taux d’imposition énoncé dans le contrat ou la législation fiscale, du prix de vente de l’actif déclaré, ainsi que des « gains en capital » réels ou estimés.

Exemples

1. TOTAL en République du Congo

En juillet 2015, la société pétrolière TOTAL a renouvelé trois permis pétroliers en République du Congo42 . On pourrait s’attendre à ce que TOTAL ait versé une prime lors de la signature du renouvellement. Cela dit, TOTAL n’a déclaré aucune prime à la signature versée à la République du Congo dans son rapport 2015 sur les paiements aux gouvernements43.

Action !

Global Witness a écrit à TOTAL pour demander des explications. La société pétrolière a précisé que, malgré la signature en 2015 du renouvellement des permis, aucun paiement n’a été versé cette année-là puisque ce renouvellement n’avait pas encore été sanctionné par le Parlement au terme de cet exercice. TOTAL a par ailleurs indiqué que, ultimement, le renouvellement n’a pas été approuvé et que les permis ont été remis au gouvernement à la fin de 2016.

2. Shell et Statoil en Birmanie

En 2015, Shell et Statoil ont conclu des contrats d’exploration en eaux profondes avec le gouvernement de la Birmanie44 . La version 2014 du contrat pétrolier type de la Birmanie exige le versement d’une prime dans les 30 jours suivant la signature (le montant concret est négociable.)45 Toutefois, dans leur rapport 2015 respectif sur les paiements aux gouvernements, aucune de ces sociétés n’a déclaré avoir versé à la Birmanie une prime à la signature.

Un examen des sources accessibles au public semble indiquer que les dispositions du contrat type de la Birmanie ont été modifiées pour que les primes soient payables dans les 30 jours suivant le début des activités pétrolières, plutôt qu’au moment de la signature du contrat46.

Action !

Global Witness a écrit aux deux sociétés pour demander des explications. Statoil a affirmé qu’aucune prime à la signature n’a été déclarée en 2015, car le contrat stipule que ce paiement est exigible uniquement si la société amorce la prochaine phase d’exploration et s’engage à forer des puits d’exploration. Statoil a expliqué à Global Witness que cette phase devrait commencer en 2018, mais qu’aucune prime à la signature ne sera payable si la société renonce à entreprendre la prochaine phase. Par ailleurs, Shell a dit ne pas avoir déclaré de prime à la signature en Birmanie, puisqu’aucune n’était requise en 2015.

3. Eni au Mozambique

Dans son rapport 2015 sur les paiements aux gouvernements, Eni a déclaré avoir versé au gouvernement du Mozambique un impôt sur les gains en capital de 400 M$. La société a d’abord annoncé le paiement anticipé dans un communiqué de presse publié en 2013. Le paiement était fondé sur la vente par Eni, en 2013, d’une participation de 20 % dans le bloc de la zone 4 à la société China National Petroleum Corporation, pour la somme de 4,16 G$47.

Le paiement de 400 M$ correspondait à 9,5 % de la valeur de l’actif, soit un montant bien en deçà du taux d’imposition sur les gains en capital fixé à 32 % dans une loi adoptée par le Parlement en 2012. Toutefois, cette mesure n’avait pas été promulguée par le président, qui avait émis des doutes à l’égard de sa validité constitutionnelle. Le Center for Public Integrity a soulevé des questions au sujet de la détermination du taux de 9,5 % et concernant le manque de transparence dans le cadre du processus d’établissement du taux d’imposition sur les gains en capital48.

Action !

Global Witness a écrit à Eni pour demander des explications. La société a confirmé que la vente de sa participation dans le bloc de la zone 4 était assujettie à la législation fiscale du Mozambique. Eni a indiqué que, à l’époque, la loi fixait le taux d’imposition sur les gains en capital à 32 %, mais permettait une réduction de 70 % de la base fiscale d’un actif détenu depuis plus de cinq ans.

Explications plausibles

Il est possible que l’écart s’explique simplement par les dates, car il existe des indications claires que des primes à la signature et des versements d’impôt sur les gains en capital ont fait l’objet d’un accord hors de l’exercice où les paiements ont été effectués en réalité.

Cependant, il y a également un risque que les paiements ne soient jamais exécutés, que les montants soient trop petits ou que les sommes soient détournées des comptes publics.

Test 5 : Comparaison des tendances relatives aux paiements au fil du temps

La comparaison des paiements au fil du temps peut mettre en évidence des changements inexpliqués d’une période à l’autre. Ce test s’avère particulièrement utile avec les données de l’ITIE, lorsqu’il est possible d’associer des données ITIE historiques avec les données plus récentes tirées de rapports sur les paiements aux gouvernements.

Attentes

-

Les paiements aux gouvernements devraient être semblables d’année en année, à moins de variations importantes touchant les volumes de production, le prix des produits de base ou les investissements en immobilisations.

-

On peut s’attendre à ce que les frais demeurent assez stables d’un exercice à l’autre. En supposant que les volumes de production restent inchangés, les redevances en fonction de la valeur sont susceptibles de fluctuer selon les prix des produits de base.

-

Les impôts frappant les bénéfices, comme l’impôt sur les bénéfices des sociétés et les droits de production, sont plus vulnérables aux fluctuations très marquées. On peut s’attendre à des augmentations lorsque l’essentiel des coûts d’investissement est recouvré et à des diminutions au moment de nouveaux investissements sont réalisés dans une exploitation ou lorsque les prix des produits de base s’effondrent.

Collecte de données supplémentaires

Exécution du test

1. Créez un tableau où vous ajouterez les données correspondant à chaque type de paiements déclaré.

2. Remplissez le tableau en y indiquant les données sur les paiements pour l’année en cours et l’exercice précédent.

3. Analysez les données de chacune des catégories de paiements relatifs au revenu. Tout écart important d’une année à l’autre, par exemple une forte baisse des versements de redevances ou d’impôt sur les bénéfices des sociétés, pourrait justifier un examen plus approfondi pour en déterminer la cause.

Exemples

Tullow au Ghana

La société Tullow Oil exploite le champ pétrolifère Jubilee au Ghana depuis 2010. Le tableau ci-dessous présente les données publiées par Tullow de 2011 à 2015 concernant les paiements aux gouvernements pour le champ Jubilee49.

Les versements de redevances affichent une hausse importante de 2011 à 2014, comme on peut le prévoir lorsque la production commence à faible régime et s’intensifie ensuite. L’évolution des versements d’impôt sur les bénéfices des sociétés démontre qu’aucun paiement n’a été effectué au cours des deux premières années de production, ce qui est habituel lorsque les coûts d’investissement initiaux sont portés en déduction des bénéfices de l’exploitation. Cependant, les sommes importantes d’impôt sur le revenu versées en 2013 et en 2014 contrastent nettement avec l’absence de versements en 2015.

Action!

Une analyse plus poussée menée par le NRGI, présentée en détail dans la description du Test 9 ci-dessous, indique que la cotisation nulle d’impôt sur les bénéfices des sociétés en 2015 s’explique par la baisse des cours du pétrole et par le fait que Tullow a utilisé des investissements en immobilisations réalisés dans des champs pétrolifères avoisinants pour compenser les revenus tirés du champ Jubilee50 .

Dans sa correspondance avec Global Witness, Tullow a affirmé que la diminution des versements d’impôt sur les bénéfices des sociétés en 2015 était partiellement attribuable à certains changements au calendrier des paiements fiscaux pour cet exercice. La société a par ailleurs indiqué qu’il n’existe aucun litige l’opposant au gouvernement du Ghana à ce propos.

2. Rio Tinto en Mongolie

Rio Tinto exploite le complexe Oyu Tolgoi en Mongolie, l’une des plus importantes mines d’or et de cuivre du monde. La mine a amorcé sa production en 2013. Les données relatives aux paiements sont accessibles pour trois exercices : les données pour 2016 proviennent de la déclaration volontaire de Rio Tinto sur les paiements fiscaux51 ; les données pour 2015 sont tirées du rapport obligatoire de Rio Tinto sur les paiements aux gouvernements52 ; les données pour 2014 figurent dans le rapport ITIE concernant la Mongolie53 . Le tableau qui suit présente les versements de redevances déclarés dans ces sources.

La diminution des versements de redevances en 2016 semble inhabituelle. Les modalités fiscales de l’exploitation, qui relèvent du domaine public, imposent le versement de redevances en fonction de la valeur marchande du produit de base (5 % pour l’or et le cuivre54).

La première étape consisterait à vérifier si une baisse des volumes de production ou des prix des produits de base justifie le recul des redevances en 2016. La production de cuivre est demeurée stable en 2015 et en 2016 et elle était légèrement supérieure à celle enregistrée en 2014. La production aurifère a décliné en 2016, mais la baisse n’était pas suffisante pour justifier la diminution importante des versements de redevances55.

De même, une légère baisse des prix du cuivre en 2016, associée à une modeste hausse des prix de l’or, n’explique pas entièrement le recul important des versements de redevances56 .

Action !

Global Witness a écrit à Rio Tinto pour demander des explications. Rio Tinto a affirmé que les redevances acquittées en 2015 comprenaient les versements des années antérieures, alors que certaines redevances relatives à l’exercice 2016 ont été effectivement versées en 2017. De plus, les redevances pour 2016 étaient moindres en raison de la baisse du prix du cuivre et de la plus faible production d’or au cours de cet exercice.

3. Nordgold au Burkina Faso

Nordgold exploite la mine aurifère de Bissa, au Burkina Faso. Les données sur les paiements relatifs au revenu sont présentées dans le tableau ci-dessous57.

Selon Nordgold, la mine a amorcé sa production en 2013, ce qui explique l’absence de versements en 2011 et en 201258 . L’impôt sur les bénéfices des sociétés n’a pas été acquitté au cours de la première année de production, mais a été versé lors des deux années suivantes.

Les versements de redevances fondés sur la valeur marchande de l’or produit s’élevaient à une somme considérable en 2013 et en 2014, mais étaient nuls en 2015. Ces données sont inhabituelles, car il semble que la mine était encore en production.

Action !

Global Witness a écrit à Nordgold pour demander des explications au sujet de l’écart. Au moment de la rédaction du présent guide, la société n’avait donné aucune réponse à la demande. Les prochaines étapes consisteraient à contacter les organismes gouvernementaux concernés pour demander des explications et à soulever l’enjeu auprès de l’ITIE du Burkina Faso.

Explications plausibles

L’analyse des tendances est susceptible de révéler des variations importantes des paiements au fil du temps. L’enjeu est de déterminer la ou les causes sous-jacentes. Les fluctuations des cours des produits de base ont vraisemblablement une incidence sur l’ensemble des principales sources de recettes publiques, y compris les redevances et les droits de production (voir le Test 8).

Par ailleurs, l’analyse des tendances devrait montrer une croissance des impôts sur les bénéfices lorsqu’une exploitation effectue la transition du début de la production, où les coûts d’investissement sont recouvrés, vers la production parvenue à maturité (voir le Test 9).

Test 6 : Vérification des versements de redevances fondées sur la valeur

Parmi les principales sources de recettes publiques, les redevances représentent souvent la catégorie la plus facile à analyser. En effet, dans de nombreux pays, le montant des redevances acquittées par une société correspond simplement à un pourcentage de la valeur du produit de base généré ou vendu par une exploitation. On appelle ces versements des redevances « fondées sur la valeur » ou « ad valorem ».

Si la valeur du bien produit et vendu par l’exploitation est déclarée ou se prête aisément à

un calcul, il est possible de vérifier si les redevances fondées sur la valeur

divulguées par les sociétés semblent correctes.

Dans certains cas, l’analyse des versements de redevances peut également permettre de découvrir le taux de redevance applicable à une exploitation, lorsque les dispositions contractuelles sont confidentielles.

Il importe cependant de noter qu’il existe d’autres façons de calculer les redevances. Parfois, divers coûts, dont ceux de transport et de traitement, sont déduits avant l’évaluation des redevances; celles-ci sont parfois établies en fonction d’un barème mobile fondé sur les volumes de production ou les prix des produits de base. Ainsi, il est essentiel de tenter de connaître les modalités fiscales, qui stipulent ces renseignements.

Il arrive en outre que les redevances reposent sur les bénéfices réalisés par les sociétés. Si tel est le cas, il faut analyser les versements de redevances à l’aide de méthodes similaires à celles employées pour l’impôt sur les bénéfices des sociétés (voir le Test 9).

Attentes

-

Lorsqu’ils sont calculés en fonction de la valeur du produit de base, les versements de redevances déclarés dans les rapports sur les paiements aux gouvernements correspondent approximativement au taux de redevance par exploitation multiplié par la valeur marchande du produit de base (la production multipliée par le prix).

Par exemple, si une société produit dix millions de barils de pétrole dans le cadre d’une exploitation, vend le pétrole à 50 $ le baril et est assujettie à un taux de redevance de 5 %, on pourrait s’attendre à ce que cette société verse des redevances totalisant 25 M$.

-

Quand le taux de redevance est confidentiel, les redevances déclarées dans les rapports sur les paiements aux gouvernements, analysées au regard des bénéfices bruts de l’exploitation, permettent de déterminer le taux de redevance réel.

Par exemple, pour une société produisant dix millions de barils de pétrole dans une exploitation et versant des redevances s’élevant à 25 M$, on présume que le taux de redevance est fixé à 5 %.

Collecte de données supplémentaires

Exécution du test

1. Vérifiez que le régime de redevances est fondé sur la valeur marchande de la production.

2. Déterminez le taux de redevance pertinent et, lorsque cela est possible, s’il existe des déductions autorisées, notamment pour le transport ou le traitement.

3. Calculez le versement de redevances attendu en multipliant la valeur de la production de l’exploitation (les bénéfices bruts de l’exploitation) par le taux de redevance.

4. Comparez les résultats avec les redevances déclarées dans le rapport de la société sur les paiements aux gouvernements.

Exemples

1. Avocet au Burkina Faso

Au Burkina Faso, les redevances minières sont fondées sur la valeur marchande de la production. Les taux de redevance associés à l’or varient en fonction du prix de ce métal précieux : 3 % lorsque le prix est égal ou inférieur à 1 000 $ par once; 4 % quand le prix se situe entre 1 000 $ et 1 299 $ par once; 5 % si le prix est égal ou supérieur à 1 300 $ par once59 .

Avocet Mining exploite le projet minier aurifère d’Inata, au Burkina Faso. Dans son rapport annuel 2015, Avocet a déclaré que la valeur du produit de ses ventes d’or au Burkina Faso s’élevait à 85 038 000 $60 . Puisque la mine d’Inata était le seul actif générant une production d’Avocet en 2015, on présume que l’ensemble de sa production aurifère provenait de cette exploitation.

Comme le prix de l’or n’a pas baissé sous le seuil de 1 050 $ par once lors de cet exercice, le taux de redevance aurait dû être fixé à 4 %. En multipliant la valeur de 85 038 000 $ par 4 %, on obtient un versement de redevances attendu totalisant 3 401 000 $.

Toutefois, dans son rapport 2015 sur les paiements aux gouvernements, Avocet a déclaré avoir payé un montant considérablement inférieur au titre de la mine d’Inata, soit 2 094 000 $61 .

Action !

Global Witness a écrit à Avocet pour demander des explications. Avocet a indiqué que, en décembre 2015, la société avait versé des redevances s’élevant à 2 094 000 $, puis que la somme restante de 1 307 000 $ était comptabilisée comme un passif et a été acquittée en 2016.

2. Shell au Nigeria

Au Nigeria, les redevances pétrolières sont fondées sur la valeur marchande de la production.

Pour le pétrole extrait d’un gisement en mer à une profondeur allant de 800 m à 1 000 m, le taux de redevance est fixé à 4 %. Quant au pétrole extrait d’un gisement en mer à une profondeur de plus de 1 000 m, le taux de redevance est établi à 0 %62.

Shell exploite le bloc OML 118 au Nigeria. Comme la profondeur du gisement du bloc OML 118 va de 900 m à 1 050 m, le taux de redevance se situe à la limite pour établir un taux de 4 % ou de 0 %63.

Dans son rapport 2015 sur les paiements aux gouvernements, Shell a déclaré des versements de redevances en nature équivalant à 37 424 320 $ pour 703 000 barils extraits du bloc OML 11864. La Nigerian National Petroleum Corporation (NNPC) a déclaré une production de 70 030 598 barils pour le bloc OML 118 en 201565.

Comme Shell a acquitté des redevances importantes, il est évident que la société n’est pas assujettie à un taux de 0 %. Il y a donc lieu de penser que le taux de 4 % s’applique à l’exploitation.

Cependant, le versement en nature de Shell, soit 703 000 barils pour une production globale de 70 030 598 barils, correspond à un taux de redevance de 1 %, bien inférieur au taux de 4 %.

L’application d’un taux de redevance spécial au bloc OML 118 pourrait expliquer la situation. Le rapport ITIE 2013 du Nigeria indique qu’un litige oppose Shell, qui affirme qu’un taux de redevance de 1 % s’applique au bloc OML 11, et le gouvernement du Nigeria, qui soutient que ce taux devrait être fixé à 1,75 %66.

Action !

Global Witness a écrit à Shell pour demander des précisions sur le taux de redevance relatif au bloc OML 118 en 2015 et pour savoir s’il existe un litige opposant la société pétrolière au gouvernement du Nigeria en ce qui concerne le taux de redevance. Shell a expliqué qu’elle respecte les exigences de divulgation de la réglementation du Royaume-Uni en matière de paiements aux gouvernements, qui n’exige pas que les sociétés divulguent les dispositions contractuelles.

3. Monument Mining en Malaysie

En Malaisie, les redevances minières sont généralement fondées sur la valeur marchande de la production. Selon un rapport technique publié par Monument Mining, le taux de redevance s’appliquant à la mine de Selinsing dans l’État de Pahang est fixé à 5 %67.

À l’aide des données sur la production par exploitation et sur les prix divulguées dans le rapport annuel 2016 et Monument, Publiez Ce que Vous Payez-Canada (PCQVP-Canada) a analysé les redevances versées pour 2016 au titre de la mine de Selinsing.

Comme Monument a divulgué les détails d’un contrat de vente à terme en vigueur en 2016, PCQVP-Canada a ajouté deux données distinctes pour calculer le montant attendu des versements de redevances.

Les montants indiqués dans le rapport annuel de Monument et utilisés pour calculer les redevances attendues sont exprimés en dollars américains; cependant, dans son rapport 2016 sur les paiements aux gouvernements, la société a déclaré le versement de redevances pour la mine de Selinsing s’élevant à 1 510 000 dollars canadiens.

Ainsi, il faut convertir en dollars canadiens le versement de redevances attendues totalisant 1 179 725 $. On obtient la somme convertie de 1 557 237 $CA, montant très près des redevances déclarées par Monument, soit 1 510 000 $CA. L’écart relativement modeste est probablement attribuable à la conversion des devises.

4. Nostrum au Kazakhstan

Nostrum exploite les gisements de pétrole et de gaz du projet Chinarevskoye au Kazakhstan68 . La société a divulgué les principales modalités fiscales du contrat de partage de production dans un prospectus publié en 201469 .

Les modalités prévoient des versements de redevances pour le pétrole et pour le gaz qui augmentent en fonction du volume de production, comme cela est présenté dans le tableau ci-dessous. Le prospectus précise également que les redevances sont calculées sur le chiffre d’affaires « en déduisant le coût de transport vers la destination finale70 » .

Dans son rapport annuel 2015, Nostrum déclare les volumes de production et les recettes pour le pétrole (16 877) et pour le gaz (23 514) en barils d’équivalent pétrole par jour (bep/j)71 .

Pour appliquer le taux de redevance du tableau ci-dessus à la production de Nostrum, il faut convertir la production pétrolière, exprimée en bep/j, en tonnes (840 396), puis convertir la production gazière, aussi indiquée en bep/j, en 1 000 m3 (1 287 392)72 .

Après avoir converti les unités de production, nous appliquons les taux de redevance indiqués dans le tableau ci-dessous aux volumes de production déclarés par Nostrum. On obtient des taux de redevance moyens de 4,8 % et de 4,1 % pour le pétrole et le gaz, respectivement.

Comme le paiement des redevances versé au gouvernement concerne le pétrole et le gaz, il faut combiner les taux de redevance moyens de 4,8 % et de 4,1 % déterminés pour le pétrole et pour le gaz respectivement afin de connaître le taux composé. Pour ce faire, nous devons effectuer l’analyse des volumes en millions de barils d’équivalent pétrole (Mbep). Le taux de redevances composé estimé, correspondant à 4,4 %, est indiqué dans le tableau ci-dessous.

INSERT CHART.

Le rapport de Nostrum sur les paiements aux gouvernements confirme que les redevances ont été versées en espèces, et non en nature. Il est ainsi possible de calculer les résultats de ce test en dollars plutôt qu’en volume de pétrole et de gaz. Nostrum a déclaré des bénéfices globaux totalisant 448,9 M73 , ainsi que des coûts de transport s’élevant à un peu plus de 45 M$74 . En vertu des modalités fiscales, les coûts de transport sont déduits avant la détermination des redevances.

Le versement de redevances attendu correspond donc à 4,4 % de 403,8 M$, soit 17,8 M$, comme cela est indiqué dans le tableau qui suit.

Dans son rapport sur les paiements aux gouvernements, Nostrum déclare avoir versé au gouvernement du Kazakhstan des redevances totalisant 17 142 173 $75 . Il existe une différence de 600 000 $ entre le paiement attendu et le paiement réel.

Action !

Comme le montant estimé des redevances est quelque peu supérieur au montant déclaré, la prochaine étape de ce test serait de déterminer si d’autres déductions, outre que celle des coûts de transport, ont été appliquées avant le calcul des redevances estimées.

Explications plausibles

Dans de nombreux cas, il existe un écart important entre le versement de redevances attendu et le versement de redevances déclaré par une société. Les écarts et les différences peuvent être attribuables à la qualité des données. Par exemple:

-

Il est possible que la production soit vendue au cours d’un exercice donné, mais que des reports expliquent le versement des redevances au cours de l’année suivante.

-

Certains coûts (p. ex. les frais de transport ou de traitement) sont déduits avant la détermination des redevances.

-

La valeur du produit de base utilisée pour le calcul des redevances peut différer de la valeur qui est déclarée dans les rapports sur les paiements aux gouvernements relativement aux contributions en nature ou dans d’autres rapports de la société visée.

Test 7 : Vérification des droits de production au cours des premières années

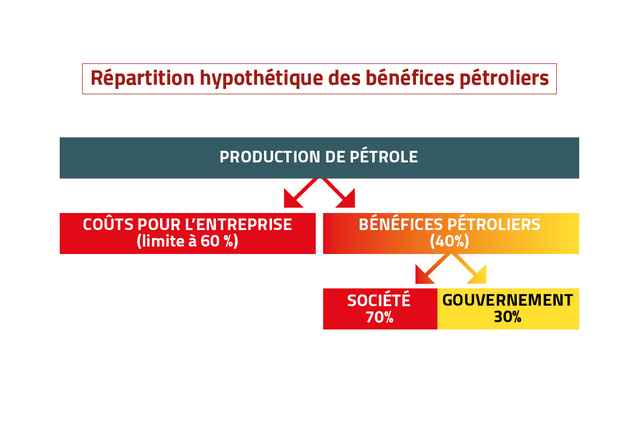

Les droits de production sont des paiements versés aux gouvernements au titre d’exploitations pétrolières et gazières régis par des ententes ou contrats de partage de la production. Dans les systèmes de partage de la production, les gouvernements et les sociétés se partagent la production restante une fois les coûts recouvrés.

La production restante après la déduction des coûts est communément appelée « bénéfices pétroliers » ou « bénéfices gaziers ». Dans les rapports sur les paiements aux gouvernements, les bénéfices pétroliers sont normalement désignés comme des « droits de production ». Ils représentent souvent la principale source de recettes publiques au cours du cycle de vie d’une exploitation.

La logique sous-jacente des systèmes de partage de la production est relativement simple, mais l’analyse des droits de production nécessite l’accès aux dispositions contractuelles détaillées, particulièrement celles qui concernent la répartition des bénéfices pétroliers.

Comme les droits de production sont déterminés après déduction des coûts, il est généralement nécessaire d’effectuer des analyses détaillées des coûts pour l’exercice en cours et pour les années antérieures (voir le Test 9 et le Test 10 plus loin dans le texte).

Cependant, lorsque l’exploitation en est à ses premières années de production, il est possible d’exécuter un test pour les droits des droits de production qui est semblable au test pour les redevances (voir la description du Test 6).